La stratégie nationale d’éducation financière, initiée par le Gouvernement, a pour objectif de permettre à chaque Français de bénéficier des connaissances économiques, budgétaires, et financières, nécessaires aux décisions du quotidien.

Désignée par le ministère des Finances comme opérateur national de cette stratégie, en avril 2016, la Banque de France a pour mission de la traduire par des actions concrètes auprès du grand public, des enseignants et des travailleurs sociaux, sur l’ensemble du territoire.

Première étape de cette stratégie, la Banque de France lance aujourd’hui un nouveau portail « Mes questions d’argent ». Il résulte d’une étroite collaboration avec une vingtaine d’acteurs associatifs (dont Crésus bien évidemment), institutionnels et professionnels. Ce portail couvre plus d’une centaine de thématiques et propose des informations neutres et pédagogiques, qui permettent, notamment, de mieux appréhender la gestion d’un compte bancaire, d’un budget, de l’épargne et des crédits… Il fait le lien avec les contenus sélectionnés des sites internet des différents partenaires, et des acteurs qui accompagnent les publics en situation de fragilité financière.

Selon un sondage réalisé en septembre 2016*, 85 % des Français n’ont pas bénéficié d’enseignements d’éducation budgétaire et financière, que ce soit à l’école, à l’université, dans leur entreprise ou dans un institut spécialisé. Or, au cours de leur vie, 43 % d’entre eux ont ressenti le besoin de recevoir ce type d’enseignement et 65 % pensent que, si demain l’éducation financière et budgétaire était effectivement enseignée à l’école, cela permettrait de faire reculer le surendettement et les situations de fragilité financière.

Pour visiter ce portail : https://www.mesquestionsdargent.fr

*Sondage réalisé par l’IFOP pour le ministère de l’Économie et des Finances en septembre 2016 « Éducation financière : connaissances et pratiques des Français »

.jpg)

La cérémonie de remise des prix CRÉSUS 2016 a eu lieu mercredi 7 décembre 2016 aux Salons de la Questure de l’Assemblée Nationale.

60 entrepreneurs sociaux qui donnent envie d'agir

Cela fait maintenant six ans que "Notre Temps" récompense chaque année des associations innovantes. L'édition 2016 des "Héros de Notre Temps" fêtait ses lauréats lundi 17 octobre au Louvre, en présence d’un certain nombre de personnalités. Les causes que défendent les "Héros de Notre Temps" 2016 sont diverses mais toutes contribuent au vivre ensemble, c’est pourquoi CRÉSUS est lauréat de cette 6e édition.

Retrouvez l'article paru dans le magazine "Notre Temps" : Jean-Louis Kiehl : Solidaire comme CRÉSUS

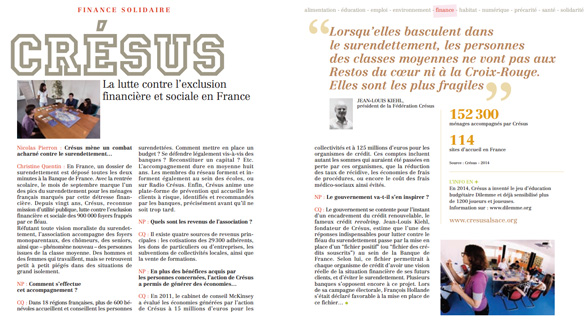

Jean-Louis Kiehl n’imaginait pas, en créant CRÉSUS en 1992, à Strasbourg, pour aider les travailleurs frontaliers licenciés de leurs entreprises en Allemagne, qu’il serait encore sur la brèche vingt-quatre ans plus tard. Aujourd’hui, l’association est reconnue d’utilité publique dans la lutte contre le surendettement des ménages. Elle couvre l’ensemble du territoire avec ses 25 antennes locales, ses 600 bénévoles - banquiers et juristes à la retraite - et ses 25 salariés qui animent la plate-forme nationale téléphonique (03 90 22 11 34). "Notre pays est le seul de l’Union européenne à ne pas avoir de fichiers des crédits. Cela permettrait de refuser à une personne de souscrire un énième crédit à la consommation… Résultat : 230 000 dossiers de surendettement en France et 90 000 en Allemagne, déplore Jean-Louis Kiehl. On n’a pas le droit de laisser détruire des vies au nom de la consommation ! C’est mon combat !

Cliquez pour télécharger l'article

La vidéo

Retrouvez l'émission à la radio RCF le lendemain matin, avec l'ensemble des associations récompensées :

En partenariat avec l'association RESOLIS et les étudiants SciencesPo, CRÉSUS a organisé le 13 avril 2016 une grande rencontre sur le thème de l'accompagnement budgétaire et la prévention coordonnée du surendettement.

Etaient présents entre autres l'Université Paris-Est Marne-la-Vallée, Société Générale & Vous, La Banque Postale, PIMMS de Paris, Inter mutuelles assistance, Banque Cic,Crédit Municipal de Paris, Unccas, La finance pour tous, Banque de France, AFPAD, Debout, Crédit Agricole, Fondation Agir Contre l'Exclusion, Dilemme, Finances et pédagogie ADSEA77, ASF, Procilia,ANSA, le CCAS de Grand Puis Bailly Carrois...

Découvrez la vidéo :

L’association pour la Fondation CRESUS a obtenu l’agrément national en application des articles D. 551-1 et suivants du Code de l’éducation.

Cet agrément du ministère chargé de l'éducation nationale atteste de la qualité des services proposés par notre association.

Le courrier adressé par Madame la Ministre Najat VALLAUD-BELKACEM à notre Président Jean-Louis KIEHL :

CRÉDITS À LA CONSOMMATION : COMMENT CHOISIR ?

Retrouver le débat sur les crédits à la consommation avec Jean-Louis KIEHL dans l'émission "La quotidienne" sur France 5 diffusé jeudi 11 février 2016

L’an dernier et pour la première fois depuis près de 10 ans le nombre de crédits à la consommation a légèrement augmenté en France. 26% des foyers ont souscrit à ces types de prêts. Les taux d'intérêts pour ces prêts peuvent changer du tout au tout selon l'établissement qui vous le propose. Alors comment bien choisir son crédit à la consommation ? Et surtout comment éviter le piège du surendettement ?

Créé fin 2013 par une start-up, la Financière des paiements électroniques, le Compte-Nickel a déjà séduit plus de 200.000 clients. Le principe de ce compte « sans banque » ? Il suffit de 20 euros et d’une pièce d’identité pour obtenir sa carte de paiement chez l’un des 1.150 buralistes agréés. Un service qui fait mouche auprès des personnes au bord de l’exclusion bancaire.

Arvind est Indien. Il a quarante ans, une femme, deux enfants nés en France. A Paris depuis douze ans, titulaire d’une carte de séjour résident, il habite à Sarcelles, dans la banlieue nord de la capitale, et travaille dans la restauration. Arvind a un gros problème. Sa banque l’a rangé dans la catégorie des mauvais clients car il a émis des chèques sans provision. Il est interdit de carte de crédit et ne peut retirer de l’argent de son compte courant qu’en se rendant dans son agence bancaire.

Arnaud vient de Bretagne. Il languit à Paris depuis cinq ans, après une séparation tumultueuse et la perte de son emploi dans un abattoir. La cinquantaine, il vit d’expédients et loge chez des compagnons d’infortune. Sans travail stable ni domicile fixe, aucune chance qu’une banque lui ouvre ses portes. Alors Arnaud se débrouille comme il peut : il tond la pelouse dans les villas, est employé par une petite entreprise de déménagement et fait la manche. Jamais de fiches de paie, que de l’argent comptant.

Marion, quarante-cinq ans, mariée avec un fils de 16 ans, encadre des travailleurs handicapés à Paris. Son salaire est modeste mais elle n’a jamais eu le moindre incident bancaire. Elle gère bien son argent. Les relations avec sa banque sont excellentes, même si elle se plaint de payer sa carte de crédit plus de 100 euros par an. Matthieu, son fils, lui demande avec insistance d’avoir un moyen électronique de paiement. Marion hésite car elle craint qu’il dépense trop sur Internet. Elle veut contrôler ses achats au plus près et en temps réel. Or, les informations sur les transactions effectuées par carte bancaire ne parviennent aux usagers que plusieurs heures plus tard…

Aucun découvert

C’est pour des personnes comme elles qu’a été créé, fin 2013, le Compte-Nickel . Un compte « sans banque », proposé par une start-up, la Financière des paiements électroniques (FPE). Et qui semble avoir trouvé son public : en deux ans, ce service mis sur pied par Ryad Boulanouar, Hugues Le Bret, Michel Calmo, Pierre de Perthuis et Philippe Ramalingom a déjà séduit plus de 200.000 clients .

Le principe de ce compte alternatif ? On l’ouvre en un quart d’heure chez l’un des 1.150 buralistes agréés (ils seront 2.500 fin 2016, selon leur syndicat). Il suffit de 20 euros et d’une pièce d’identité pour obtenir sa carte de paiement, qui sera activée dans la foulée. Tout retrait ou paiement est immédiatement communiqué à son détenteur par SMS. Les opérations au comptant, y compris les retraits aux distributeurs de billets, se font à des tarifs planchers. La carte en question peut être utilisée à l’étranger, dans plus de 215 pays. Seul bémol, elle ne permet aucun découvert et les paiements ne peuvent en aucun cas dépasser les sommes déposées sur le compte. Un bémol que plusieurs clients considèrent comme un atout, à l’instar de Marion, qui redoute des dépenses excessives de son fils.

> Le compte sans banque fait des émules

> Un compte pour éviter les pénalités de découvert

> Le Compte-Nickel vise 220.000 clients cette année

Président de l’association Cresus, une structure qui se charge d’accueillir et d’accompagner les personnes surendettées, Jean-Louis Kiehl voit pour cette même raison le Compte-Nickel comme un instrument de « pédagogie budgétaire ». Mais à ses yeux, ce n’est pas là son seul avantage : s’il séduit, c’est aussi qu’il permet d’échapper à une « démarche stigmatisante ». « On a peur de son banquier » et de son jugement, explique-t-il. La plupart des Français exclus du système bancaire vivent leur condition « comme une honte ».

Combien sont-ils dans ce cas ? Un Français sur cinq est susceptible de se retrouver aujourd’hui en situation de fragilité financière. Les classes moyennes ne sont plus épargnées. Chaque année, la Banque de France enregistre 220.000 dossiers de surendettement. Un million de ménages suivent actuellement un parcours de désendettement, détaille Jean-Louis Kiehl.

Le Compte-Nickel s’adresse en priorité à cette clientèle négligée par les banques. Quelque 70% des détenteurs de cette carte de paiement disent l’avoir adoptée « pour faire une économie » et gagnent moins de 1.500 euros par mois. Les 30% restants l’ont acquise pour un usage spécifique : faire des achats sur Internet ou l’utiliser à l’étranger, affirme l’un des cofondateurs de la FPE, Hugues Le Bret, ancien directeur de la communication de la Société Générale et PDG de Boursorama.

La dernière enquête commanditée par la société fait ressortir un taux de satisfaction des clients de Compte-Nickel de 97 %. Un record à faire pâlir les banques : selon le sondage 2015 d’OpinionWay pour auCoffre. com, seul un tiers des Français font confiance au système bancaire et 59 % à leur propre banque. « La crise de 2008 et ses répliques sont déjà lointaines. Pourtant, les Français sont plus que jamais méfiants vis-à-vis du système bancaire. Jusqu’à présent, les clients choisissaient une banque et lui restaient fidèles tout au long de leur vie. Cette fidélité appartient au passé », analyse Jean-François Faure, PDG d’auCoffre. com, une société qui propose des placements alternatifs en or physique.

Accompagnement des clients

Si une forme de défiance s’observe à l’égard du système bancaire, elle n’explique pas à elle seule le succès du « compte sans banque ». Ses concepteurs ont surtout fait mouche en nouant d’emblée un partenariat stratégique avec la Confédération des buralistes de France (CBF). Laquelle est même devenue actionnaire (à hauteur de 6,3 %) de la FPE. Une alliance gagnant-gagnant entre le Compte-Nickel et le premier réseau de commerces de proximité de l’Hexagone.

Chaque jour, 10 millions de clients poussent la porte d’un des 27.500 bureaux de tabac. Le service bancaire proposé par la FPE ne pouvait pas mieux tomber pour une profession fragilisée par l’introduction de nouvelles taxes sur le tabac en 2003-2004 et l’interdiction de fumer dans les lieux publics en 2008. Faute de revenus de substitution, un millier de buralistes ferment leurs portes chaque année. « Avant 2003, environ 60 % de notre chiffre d’affaires venait du tabac. Aujourd’hui, il assure 40 à 45 % de nos ventes. Les promesses d’aide régulièrement renouvelées par les gouvernements successifs ne se sont jamais matérialisées », déplore Michel Guiffès, trésorier général de la Confédération, qui est lui-même buraliste à Lorient et… ancien directeur d’agence bancaire.

Pour les quelque 1.200 buralistes ayant obtenu l’agrément de la Banque de France, la commercialisation du Compte-Nickel constitue donc une bouffée d’oxygène bienvenue. Ils seront bientôt beaucoup plus nombreux : à ce jour, 1.600 autres gérants de bureaux de tabac attendent l’autorisation pour leur emboîter le pas.

Les vétérans, comme le Tabac de la rue du Faubourg-Saint-Martin, à Paris, parviennent déjà à tirer de 10 à 15 % de leur rémunération du Compte-Nickel. A lui seul, Marc Seguin, buraliste depuis vingt ans, a ouvert dans son établissement plus de 5.000 comptes, au rythme de 200 par mois. « On voit des cas difficiles, reconnaît-il, mais je suis content de retrouver un statut social positif. »

Il n’est pas rare qu’il accompagne de bout en bout l’inscription des clients. Tout se fait par informatique, sur une borne. Et ses clients ne sont pas tous familiarisés avec les nouvelles technologies… « Au total, j’y passe deux heures par jour. Je dois avancer à la FPE l’argent qui est déposé par les clients. C’est l’impératif du temps réel. J’utilise la trésorerie générée par la vente de tabac, payable aux fournisseurs sous quinze jours, pour alimenter mon compte Pro chez Compte-Nickel. Je leur sers de banque en quelque sorte… Mais je ne regrette pas. Sans cette activité nouvelle, j’aurais déjà fermé », confie-t-il.

En attendant, le rythme de croissance des Comptes-Nickel s’accélère : il frôle désormais les 20.000 nouveaux comptes par mois. Le bouche-à-oreille fonctionne à plein régime, surtout en province, où les débits de tabac restent « un lieu de convivialité incontournable », témoigne Michel Guiffès. Et ce en dépit du tir de barrage des banques, guère enthousiasmées, on l’imagine, par l’apparition de ce nouvel acteur. La FPE a également dû s’accommoder du regard sourcilleux du Trésor et de la Banque de France, lutte contre le blanchiment d’argent oblige. « Lors de l’apparition de Compte-Nickel, nous nous sommes inquiétés car tout le monde interagit dans notre univers. Nous ne voulions pas de maillon faible », reconnaît un acteur du secteur bancaire.

Le Trésor, de son côté, dit suivre de près ce nouvel instrument de paiement et salue le rattachement de Compte-Nickel et des cartes prépayées au Fichier national des comptes bancaires (FICOBA) depuis janvier 2016. Ce qui ajoutera de la transparence à ces nouveaux instruments. Quant à l’Autorité de contrôle prudentiel et de résolution (ACPR), le gendarme du système financier adossé à la Banque de France, elle a exigé que la FPE relève de 1 à 7 millions le niveau de ses fonds propres avant d’autoriser le lancement du Compte-Nickel. L’examen du dossier de 4.700 pages a pris un an et demi… Aujourd’hui encore, elle travaille étroitement avec l’équipe de contrôle interne de la FPE pour dénicher les abus ou les fausses déclarations. Cette dernière lui transmet chaque trimestre un rapport détaillé sur ses activités. « Leur dispositif de contrôle interne est suffisant et leur structure se montre coopérative », constate une source proche de l’Autorité.

La suite de l’histoire ? Elle s’écrira sans doute à l’étranger, où les fondateurs du Compte-Nickel songent à se développer. Elle pourrait passer aussi par le déploiement de nouveaux services, à destination des très petites entreprises, ou à travers de nouveaux partenariats, dans le crédit immobilier par exemple… Sans pour autant devenir une banque.

Page 4 sur 6